国内主要証券会社の2022年3月期、第1四半期の決算が出揃いました。

今回は、2019年末頃からコロナ禍へと入っていき、そこから約1年が経過して、各社の業績がどのように変化してきているのか、また、私が実際に証券会社に勤務していた経験も踏まえ、個人投資家としてこの決算をどのように見ていけば良いのか、何を感じ取るべきなのか、そんなことについてもお話したいと思います。

YouTube

決算の状況

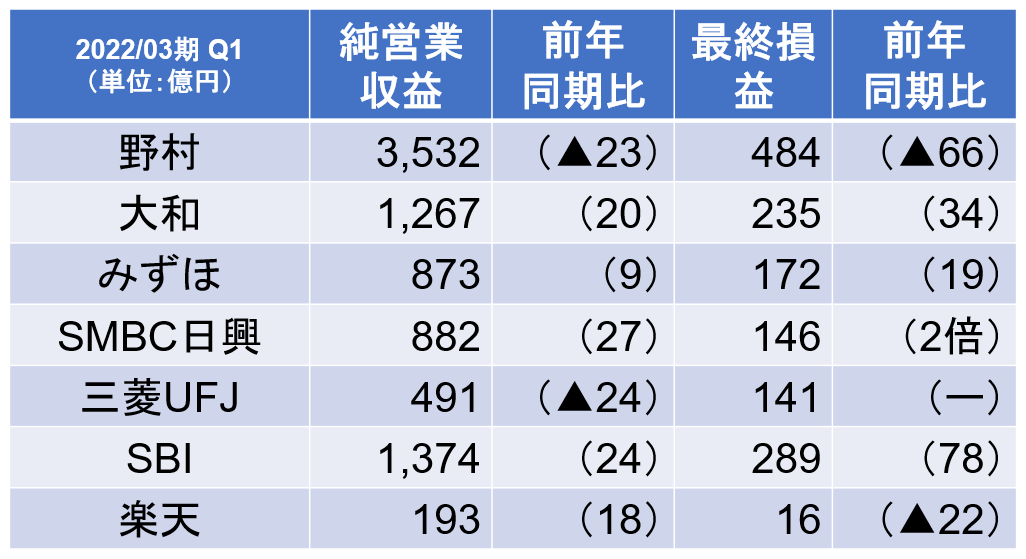

日本国内の主な証券会社の決算(2021/03期 1Q)は、以下のようになっています。

野村・大和・みずほ・SMBC・三菱という大手総合証券5社のうち、野村・三菱を除く3社で本業の儲けを示す純営業収益で増益、SBI・楽天のネット証券大手2社では共に増益と、比較的順調に推移していることが見て取れます。

今回の決算を受け、記事の中では、

「株式相場に左右されやすい証券会社の収益モデルが変わりつつある」

とされ、「投信(投資信託)」や「ファンドラップ」の販売が好調であったとされていますが、こんな話は今に始まったことではありませんし、これまでも長年ずっと言われ続けてきたことです。

詳しくは次章の収益構造の変化の部分でお話しますが、要は、

「株式の売買手数料に頼った収益だと、株式市場が低調な状況が続くと苦しくなるよね。だから他の金融商品の販売によって手数料を得られるようにしておくことで、収益基盤を安定させていきましょう。」

ということを言っていて、株式売買の手数料の代替となるものが「投信」や「ファンドラップ」の販売手数料だということです。

現に、各社の決算担当役員などは、そうした商品の販売の成果が業績に現れ始めてきたという趣旨のことを話していますし、各社の方針としてそうした姿勢がとられているということは間違いないでしょう。

ただ、「へー、証券会社って投信を売って儲けようとしてるんだ。」というような脳天気な味方をしてしまってはいけません。

では、『マネーリテラシー』を高めていこうとする個人投資家の目線で見た場合、こうしたニュースの正しい見方というのは、一体どういったものなのでしょうか。

投資家目線の正しい見方

今回の決算発表を受け、個人投資家が高いマネーリテラシーを構築していくために学ぶべきポイント、感じ取るべき重要箇所とはどこなのか。

それは、収益構造の変化が個人投資家の運用成績にもたらす影響です。そしてそこには、大きく2つの影響が考えられます。

- 証券会社の経営戦略が変化することで、各社の業績にその効果が出始め、各証券会社の株価の上下動が直接的に与える投資家の保有資産の損益への影響

- そうした証券会社の経営・営業スタンスが、証券会社と取引のある顧客の投資行動に与える影響

1は解りやすいですね。証券会社の株式を保有している人が、その株式を保有する証券会社の好業績によって株価上昇の恩恵を受けられる可能性があるということです。

もちろん、逆も然りで、こうした戦略、つまり株式売買手数料に頼らないやり方がうまくいかなかった時には、業績に悪影響を及ぼし、株価が下落して、保有株式資産の評価損へと繋がっていってしまうということです。

2に関しては、総合証券との取引があって、担当者と積極的なやり取りがあるという人限定にはなりますが、その担当者たちが会社の営業方針のもと、投信やファンドラップといった商品の営業をかけてくることになるということです。

MONEYGERでは常々、「総合証券は基本的には必要ない。」「ネット証券、それも「SBI 証券」と「楽天証券」2社の取引口座さえあれば事足りる。」ということをお伝えしていますが、総合証券と取引があり、担当者のおすすめ商品等を購入したことがあるといった人は注意して置かなければなりません。

彼らはその投信なり新たに組成される金融商品が値上がりすると思って売り込んでくるのではないのです。会社から売ってこいと言われ、営業目標を達成するためにあなたに売りに来るのです。

そこを勘違いしてしまってはいけまません。

証券会社の収益構造

では、今後証券会社の収益構造はどのように変化していくのでしょうか。

これは間違いなく、

- 株式売買手数料の比率が下がる

- 他の金融商品の販売手数料、および顧客の保有に応じた手数料が主流となる

- 新たな収益源の発掘

という形になっていくでしょう。

これは総合証券と言われる会社で働いていれば誰しもが感じることではあるのですが、やはり今後数年程度のスパンで見た場合には、これまでの収益構造からの脱却が求められるということははっきりとしています。

今回出てきている流れのように、これまでの株式売買による手数料に依存した収益構造から、他の安定収益の柱を構築する動きへと本格的にシフトしていくことになるでしょうから、個人投資家としてはその動きには注目しておきたいところです。

まとめ

以上、今回は主要証券の決算について見てきましたが、私が証券会社の支店に勤務し、お客様へせっせと営業活動を行っていたころ、職場の同僚とこんな話をしていたことがありました。

「将来、それも結構近いうちに、証券会社なんて今みたいに大きな駅前に立派な支店を構えるんじゃなく、支店自体は小さな出張所的扱いになり、そこに少数精鋭の ”運用コンサルタント” や ”運用アドバイザー” みたいな人間を配置する形になるだろうな。」

「今のように、ネットを使いこなせない、もしくは自分で勉強せず証券マンの言いなりになってしまってるようなお客さんからの株式売買収益はどんどん先細りになっていくだろうな。」

高度情報化社会が到来した現代では、情報は誰でもどこでもいくらでも手に入れることができ、証券市場においてもそれは例外ではありません。

昔から株式売買に親しんできたものの、新たなツールの使い方などについていけない高齢者などを除き、

自分で調べて自分で学び、自分で運用を行っていく

そんな時代に、もうすでに突入しているということを、我々個人投資家は強く意識していかなければならないのです。

証券マンを盲目的に信用してしまってはいけません。(証券会社の内情、実態等について詳しくは今後また別の機会にお話します。)

そしてそうした新たな時代へと本格的にシフトしていこうとする中で、証券会社が収益構造を見直すことになるのは当然のことですし、一方で、私たち個人投資家も、その影響が自分に、そして自分の金融資産にどのような影響を与えてくることになるのか、学び、感じ取り、対策を講じ続けていかなければならないのです。

私たち個人が自分の資産を守っていくため、そして資産をうまく増やしていくためには、正しい情報をもとに、正しい選択をしてくしか方法がありません。

これからも引き続き、学び続けていきましょう。

そしてその中に、MONEYGER もうまく活用していただけると光栄です。

それではまた。